Vì bị đánh lãi kép, khoản nợ từ 8,5 triệu tại Eximbank vọt lên 8,8 tỷ đồng, gấp hàng nghìn lần cách thông thường nhiều ngân hàng áp dụng.

Tới nay, Ngân hàng Xuất nhập khẩu Việt Nam (Eximbank) vẫn chưa công bố lãi suất và các khoản phí áp dụng cho khách hàng Phạm Huy Anh, người có khoản nợ tín dụng 8,5 triệu đồng nhưng thành nợ xấu 8,8 tỷ đồng. Giới ngân hàng và cho vay qua thẻ tín dụng đều đặt câu hỏi về tính hợp lý với cách tính lãi suất này của Eximbank. Mức dư nợ 8,8 tỷ đồng sau 11 năm cao gấp 100.000% dư nợ gốc ban đầu.

Trao đổi với phóng viên, đại diện 4 nhà băng khác nhau gồm hai lãnh đạo, một trưởng bộ phận thẻ và một cán bộ tín dụng, đều khẳng định "con số dư nợ 8,8 tỷ đồng cao bất thường". Theo họ, việc dẫn đến dư nợ như vậy chỉ có thể là ngân hàng đã áp dụng lãi suất kép, tức tính lãi trên gốc dồn lãi thay vì theo số gốc nợ chi tiêu ban đầu (8,5 triệu đồng).

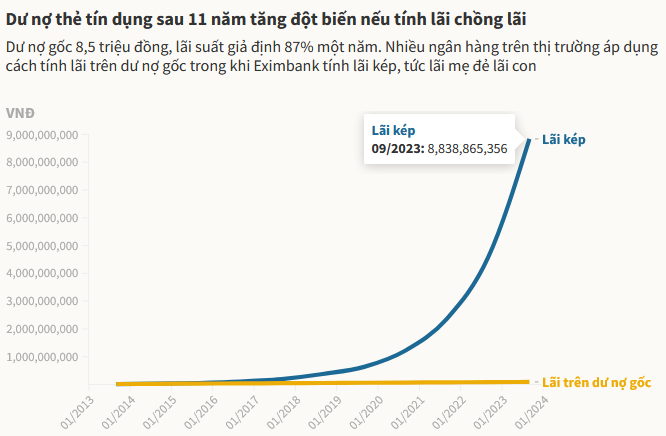

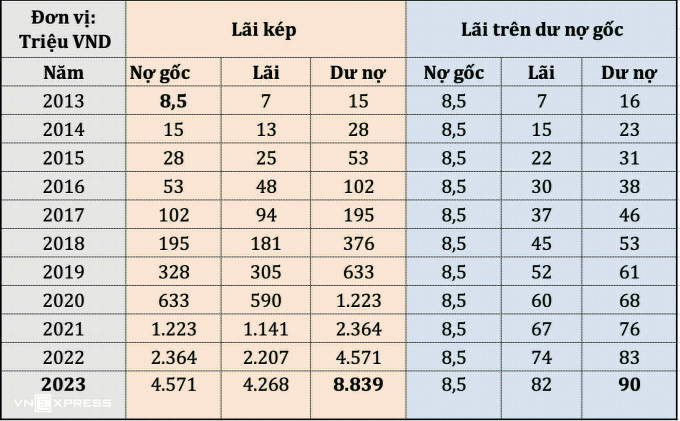

Dưới đây là bảng minh hoạ được phóng viên tính toán dựa trên hai phương pháp (lãi kép và lãi theo dư nợ gốc) với kết quả có sự khác biệt lớn về số tiền khách hàng phải trả.

Với cách tính lãi kép, dư nợ gốc 8,5 triệu đồng vào tháng 9/2013 ước tính chịu lãi suất thẻ 87% một năm (gồm các loại lãi suất, phí phạt...). Sau đó, lãi nhập gốc và tiếp tục bị tính thêm lãi suất này. Đến tháng 9/2023, dư nợ khách hàng phải trả là 8,8 tỷ đồng.

Trong khi đó, nhiều ngân hàng khác trên thị trường chỉ tính lãi suất thẻ trên số nợ gốc ban đầu, ở đây là 8,5 triệu đồng. Cũng với lãi suất giả định 87% một năm như tại Eximbank, tiền lãi và gốc khách hàng phải trả tới tháng 9/2023 chỉ khoảng 90,4 triệu đồng.

Còn nếu áp dụng mức lãi suất quá hạn thẻ khoảng 20% một năm mà một nhà băng quốc doanh như Agribank đang triển khai trên thị trường, tiền lãi phát sinh sau 11 năm chỉ là 18,8 triệu đồng (giả định lãi suất không thay đổi qua các kỳ). Tiền gốc và lãi sau 11 năm khách hàng phải trả chỉ là 27,3 triệu đồng.

Công thức lãi kép (lãi mẹ đẻ lãi con), phổ biến trong tài chính cá nhân khi muốn nhấn mạnh sức mạnh của tiết kiệm và đầu tư liên tục trong thời gian dài. Tuy nhiên, cách tính lãi kép trong nghiệp vụ cho vay của ngân hàng không phải là thông lệ, đồng thời chịu ràng buộc bởi các quy định pháp luật và từ Ngân hàng Nhà nước.

Thông thường, các nhà băng chỉ tính lãi dựa trên nợ gốc, chứ không tính lãi trên lãi nhập gốc. Tổng giám đốc của một ngân hàng tư nhân khác cho biết, sau giai đoạn cho vay trả góp bùng lên, từ nhiều năm nay, Ngân hàng Nhà nước đã có văn bản chỉ đạo không áp dụng cách tính lãi chồng lãi khi cấp tín dụng cho khách hàng.

Tuy nhiên, trưởng phòng thẻ của một ngân hàng tư nhân cho rằng, các quy định về hoạt động cấp tín dụng bằng thẻ tín dụng vẫn "chưa thực sự rõ ràng, có những điểm mờ". Nếu xét việc cấp tín dụng bằng thẻ là nghiệp vụ cho vay tiêu dùng, Ngân hàng Nhà nước không cho phép việc tính lãi chồng lãi. Tùy vào khẩu vị rủi ro của từng ngân hàng, họ sẽ tuân thủ bao nhiêu so với quy định, cũng như việc quyết định có đánh lãi chồng lãi hay không.

Ngoài ra, xét về lý do nhiều nhà băng không tính lãi chồng lãi, trưởng phòng bộ phận thẻ này nói, điều trên nhằm bảo đảm dư nợ khoản vay ở mức hợp lý so với nợ gốc, và phù hợp với khả năng trả nợ của khách hàng. Bên cạnh đó, người này cũng nói, đến một giai đoạn, khi khách hàng xếp vào diện Nợ nhóm 5 - không có khả năng thu hồi, ngân hàng cũng sẽ có biện pháp tiếp tục thu hồi song sẽ khoanh nợ để không phát sinh lãi, tránh vượt khả năng chi trả thực tế cũng như so với nợ gốc ban đầu.

Tổng giám đốc một nhà băng tư nhân cho rằng cần đặt trong bối cảnh thẻ tín dụng của khách hàng Huy Anh được phát hành từ năm 2013, tức là cách đây hơn 10 năm. Thời điểm này, dịch vụ cho vay qua thẻ tín dụng chưa phổ biến như hiện nay, nhiều ngân hàng "bê" nguyên cách tính từ các nhà băng nước ngoài về. Thời điểm đó, nhiều nhà băng thường áp dụng chính sách lãi phạt quá hạn, bằng 150% so với lãi suất thẻ tín dụng.

Việc để cho một khoản nợ thẻ tín dụng kéo dài 11 năm cũng khiến giới ngân hàng thấy bất thường. Ngoài việc gửi văn bản, thông thường các nhà băng sẽ nhắn tin cũng như có nhân sự để gọi điện nhắc nợ liên tục.

Mức lãi suất bình quân 87% được một số ý kiến xem là cao so với mặt bằng chung. Theo phó tổng giám đốc một ngân hàng quốc doanh, quy định pháp luật giới hạn về lãi suất áp dụng trên lãi chậm trả, hiện là tối đa 10% một năm.

Tuy nhiên, từ góc độ pháp lý, theo luật sư Lương Huy Hà, Giám đốc Công ty luật LawKey, khi áp dụng lãi suất 87% trên gốc lẫn lãi không vi phạm. Năm 2013, khi khách hàng Huy Anh mở thẻ tín dụng, chưa có quy định cụ thể về trần lãi suất tính trên lãi suất trả chậm. Từ năm 2017, Thông tư 39 mới quy định các ngân hàng chỉ được áp mức lãi suất tối đa 10% trên khoản lãi trả chậm của khách hàng.

Đồng thời, trong thời gian từ khi Thông tư 39 có hiệu lực đến nay, nếu ngân hàng Eximbank và khách hàng không có thỏa thuận sửa đổi, bổ sung hợp đồng tín dụng, các thỏa thuận theo hợp đồng cũ vẫn có tính pháp lý và được giữ nguyên như ban đầu.

TB (theo VnExpress)