Ngày 10.10, Công ty CP Nhựa và Môi trường xanh An Phát (AAA) tổ chức họp Đại hội đồng cổ đông bất thường năm 2018.

Đại hội được tổ chức tại Khu công nghiệp Kỹ thuật cao An Phát (An Phát Complex), hồi đầu năm còn là một khu đất hoang.

Trước khi là An Phát Complex, khu công nghiệp này có tên là Việt Hòa - Kenmark. Dự án khu công nghiệp Việt Hòa - Kenmark có quy mô hơn 46 ha tại Hải Dương, chủ đầu tư là Công ty TNHH Đầu tư và Phát triển Kenmark (Kenmark) của Đài Loan, được cấp giấy chứng nhận thực hiện dự án đầu tư năm 2006. Kenmark hứa hẹn đầu tư 500 triệu USD để biến khu đất thành một khu công nghiệp quy mô lớn.

Theo kế hoạch, giai đoạn 1, Kenmark sẽ đầu tư khoảng 98,4 triệu USD. Tuy nhiên, sau 3 năm triển khai và xây dựng cơ sở hạ tầng kỹ thuật, trạm xử lý nước thải và 13 nhà xưởng rộng 11,4 ha, tới năm 2010, chủ đầu tư dự án bất ngờ bỏ về nước, dự án dừng triển khai và bị bỏ hoang.

Đáng nói, dự án này đã được Kenmark thế chấp vay vốn tại 3 ngân hàng thời điểm đó là BIDV, SHB và Habubank (hiện đã sáp nhập vào SHB), với tổng vay nợ 67,6 triệu USD.

Sau nhiều lần rao bán Việt Hòa - Kenmark không thành công, tới phiên đấu giá tháng 3.2018, Công ty CP Khu công nghiệp kỹ thuật cao An Phát đã trả giá bằng giá khởi điểm là 756 tỷ đồng để mua lại tài sản này.

Dự kiến hoàn vốn trong 10 năm

Công ty CP Kỹ thuật cao An Phát nay có tên là Công ty TNHH Khu công nghiệp kỹ thuật cao An Phát, một công ty con của AAA - thành viên Tập đoàn An Phát Holdings.

Công ty được thành lập tháng 10.2017 với vốn điều lệ 100 tỷ đồng, sau 2 lần tăng vốn góp, AAA đang sở hữu 96,15% vốn điều lệ.

Sau khi tiếp nhận khu công nghiệp Việt Hòa - Kenmark, AAA và Tập đoàn An Phát Holdings đổi tên thành An Phát Complex, hướng đến đầu tư sản xuất sản phẩm nhựa kỹ thuật cao, thân thiện với môi trường như nhựa ép phun kỹ thuật cao, bao bì nhựa tự hủy, vật liệu xây dựng PVC công nghệ cao…, với tổng vốn đầu tư 2.056 tỷ đồng, tiếp nhận 6.000 lao động.

Hiện công tác cải tạo, hoàn thiện nhà xưởng đang được doanh nghiệp rốt ráo thực hiện với mục tiêu tới tháng 12.2018 sẽ hoàn thiện việc sửa chữa, cải tạo cơ sở hạ tầng khu công nghiệp và 5 khối nhà xưởng bảo đảm đủ điều kiện kinh doanh.

Dự kiến, toàn bộ khối nhà xưởng sẽ được hoàn thiện cải tạo, sửa chữa, đủ điều kiện kinh doanh vào tháng 7.2020.

Chia sẻ lý do đầu tư vào An Phát Complex, Tập đoàn An Phat Holdings cho biết Tập đoàn muốn thu hút các nhà đầu tư trong và ngoài nước; xây dựng cơ sở hạ tầng hiện đại cho các dự án của Tập đoàn, đa dạng hóa lĩnh vực hoạt động, hiện thực hóa mục tiêu doanh thu 1 tỷ USD năm 2018...

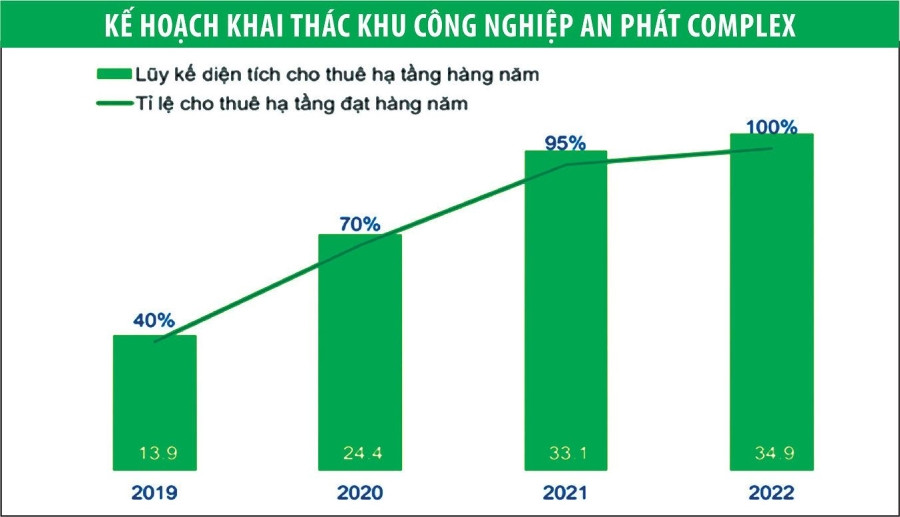

Tập đoàn xác định, vòng đời dự án khoảng 39 năm (2018 - 2056), thời gian hoàn vốn là 10 năm 6 tháng. Doanh thu của khu công nghiệp chủ yếu sẽ đến từ việc cho thuê lại đất có hạ tầng trong 40 năm và cho thuê nhà xưởng hoàn thiện, phần còn lại đến từ thu phí xử lý nước thải và thu phí sử dụng hạ tầng.

Kế hoạch di dời nhà máy số 8 và phát hành trái phiếu

Do An Phát Complex cơ bản đã hoàn thiện cơ sở hạ tầng và một số nhà xưởng, nên tại cuộc họp Đại hội đồng cổ đông bất thường, AAA sẽ trình đại hội thông qua việc điều chỉnh địa điểm Nhà máy sản xuất bao bì màng phức hợp (nhà máy số 8).

Theo kế hoạch ban đầu, nhà máy số 8 được đặt tại thị trấn Nam Sách, hiện đã hoàn thành san lấp mặt bằng, hoàn thiện hệ thống đường đi và cống thoát nước.

Tuy nhiên, xét tiến độ tại An Phát Complex, việc dời nhà máy về đây sẽ giúp đẩy nhanh tiến độ đầu tư và sớm đi vào hoạt động, còn khu đất tại Nam Sách sẽ được sử dụng để đầu tư xây dựng các dự án khác.

Cùng với đó, AAA trình đại hội phê duyệt phương án phát hành 400 trái phiếu kèm chứng quyền (quyền mua cổ phần), tổng giá trị theo mệnh giá là 400 tỷ đồng, nhằm tăng quy mô vốn hoạt động.

Sẽ có tối đa 4.000 chứng quyền được phát hành. Với mỗi trái phiếu mua ban đầu, nhà đầu tư sẽ nhận được 10 chứng quyền.

Chứng quyền không được chuyển nhượng trong vòng 1 năm kể từ ngày hoàn thành đợt phát hành trái phiếu, trừ trường hợp chuyển nhượng cho hoặc chuyển nhượng giữa các nhà đầu tư chứng khoán chuyên nghiệp.

Số lượng cổ phần phát hành theo chứng quyền tối đa là 40 triệu đơn vị. Giá mua cổ phần khi thực hiện chứng quyền sẽ được ủy quyền cho Hội đồng quản trị quyết định, nhưng không thấp hơn 14.000 đồng/cổ phần và không cao hơn 14.500 đồng/cổ phần.

Theo Báo Đầu tư