Ngân hàng Nhà nước bơm ròng tiền khi lãi suất qua đêm tăng mạnh

Thị trường - Ngày đăng : 06:47, 16/01/2023

Đảo chiều sau 3 tuần hút ròng

Trong phiên giao dịch ngày 13.1, Ngân hàng Nhà nước (NHNN) sử dụng công cụ tín phiếu hút mạnh tổng cộng gần 20.500 tỷ đồng trên thị trường mở với kỳ hạn 14 ngày, lãi suất 6%/năm.

Trong phiên 12.1, NHNN cũng hút về 21.500 tỷ đồng, sau khi đã hút 24.500 tỷ đồng trong phiên 11.1, 18.500 tỷ đồng trong phiên 10.1 và 25.000 tỷ đồng trong phiên 9.1. Tất cả đều có kỳ hạn 7 ngày và có lãi suất 5,5-6%.

Tổng cộng trong tuần 9-13.1, NHNN đã hút về 110.000 tỷ đồng từ hệ thống ngân hàng.

Tuy nhiên, lượng tín phiếu đáo hạn đạt gần 121.750 tỷ đồng.

Như vậy, trong tuần, NHNN đã bơm ròng gần 11.750 tỷ đồng.

Cũng trong tuần 9-13.1, NHNN duy trì bơm tiền qua hợp đồng repo giấy tờ có giá tổng cộng gần 39.667 tỷ đồng và ghi nhận 5 hợp đồng repo đáo hạn, với tổng trị giá hơn 27.998 tỷ đồng.

Như vậy, trong tuần từ 9-13.1 NHNN đã bơm ròng ra thị trường gần 23.428 tỷ đồng.

Diễn biến bơm hút trên thị trường mở. (Biểu đồ: Mạnh Hà)

Trong tuần trước, NHNN đã hút ròng từ thị trường gần 97.267 tỷ đồng. Trong tuần cuối năm 2022 - từ 26-30.12, NHNN đã hút ròng từ thị trường hơn 102.633 tỷ đồng.

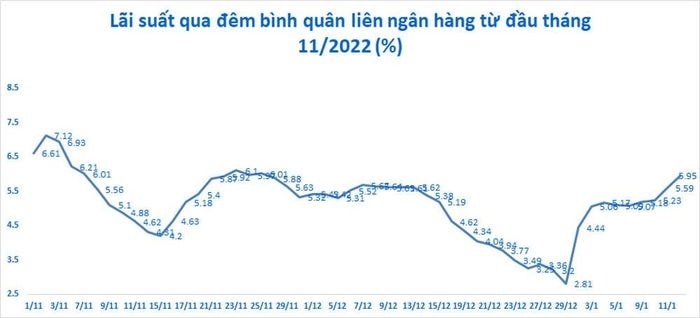

NHNN bơm ròng tiền trở lại khi lãi suất qua đêm trên thị trường liên ngân hàng tăng cao trong hai tuần đầu năm mới, trở lên trên ngưỡng 5%/năm từ hôm 3/1 và đã lên 5,95%/năm hôm 12.1.

Tỷ giá giảm mạnh, nguồn cung tăng: NHNN có thể bơm thêm tiền qua việc mua USD

Trên hệ thống ngân hàng, tỷ giá USD/VND tiếp tục giảm mạnh. Tỷ giá mua USD tại nhiều ngân hàng đã về thấp hơn giá mua USD của NHNN.

Cụ thể, giá mua USD của Vietcombank hiện chỉ còn 23.290 đồng/USD. Trong khi đó, giá mua USD tại hội sở NHNN là 23.450 đồng/USD.

Đây là điểm rất đáng chú ý bởi nó cho phép NHNN có thể đẩy mạnh mua đồng USD sau khi buộc phải bán mạnh để hạ nhiệt tỷ giá hồi tháng 10 và tháng 11.2022, qua đó khiến dự trữ ngoại hối giảm mạnh, từ mức đỉnh khoảng gần 110 tỷ USD trước đó về khoảng 90 tỷ USD vào đầu năm 2023 theo ước tính của VnDirect.

Theo Chứng khoán SSI, thông thường, theo yếu tố mùa vụ, dòng vốn ngoại tệ thường khá tích cực trong giai đoạn đầu năm, nhất là kiều hối. NHNN thường thực hiện nghiệp vụ mua ngoại tệ nhằm bổ sung dự trữ ngoại hối và cung cấp thanh khoản tiền đồng giai đoạn trước Tết nguyên đán.

Lãi suất qua đêm trên thị trường liên ngân hàng tăng mạnh trở lại. (Biểu đồ: Mạnh Hà)

Hiện nguồn ngoại tệ được đánh giá khả quan nhờ lượng FDI giải ngân trong năm 2022 vẫn tăng khá mạnh, cán cân thương mại thặng dư lớn và kiều hối về nước. Nguồn USD khiến tỷ giá niêm yết tại các NHTM và tỷ giá liên ngân hàng tiếp tục hạ nhiệt. Giá USD trên thị trường tự do cũng chỉ 23.390 đồng/USD (giá mua) và 23.450 đồng/USD (bán).

Áp lực tỷ giá USD/VND được dự báo sẽ giảm tiếp sau khi Mỹ công bố lạm phát hạ nhiệt đúng như dự báo. Chỉ số giá tiêu dùng (CPI) tháng 12.2022 giảm 0,1% so với tháng liền trước. Tháng 12 cũng là tháng ghi nhận CPI giảm mạnh nhất kể từ đầu đại dịch Covid-19.

So với cùng kỳ, CPI Mỹ tăng 6,5%, thấp hơn mức 7,1% ghi nhận trong tháng trước đó và rất xa so với đỉnh 9,1% ghi nhận trong tháng 6.2022.

Đồng USD trên thị trường thế giới giảm mạnh.

Tại Việt Nam, đồng USD hạ nhiệt trong vài tháng qua giúp các cơ quan quản lý dễ dàng hơn để thực hiện các mục tiêu của mình.

Tỷ giá giảm sẽ giúp NHNN có thể chuyển ưu tiên sang ổn định lãi suất để hỗ trợ doanh nghiệp, đồng thời bơm thêm tiền vào nền kinh tế. Đây là tín hiệu tích cực cho cộng đồng doanh nghiệp, nhất là với hệ thống ngân hàng và doanh nghiệp bất động sản. Đây cũng là tin tốt cho thị trường chứng khoán.

Nỗi lo NHNN có khả năng tăng lãi suất điều hành thêm 100-150 điểm phần trăm cho tới giữa 2023 như một số dự báo trước đây đã vơi bớt.

Sáng 13.1, NHNN niêm yết tỷ giá trung tâm giảm 3 đồng, xuống 23.602 đồng/USD, thấp hơn nhiều so với mức 23.703 đồng/USD hôm 25.10.2022. Với biên độ +/-5% như hiện tại, USD được phép mua bán ở mức 22.422 đồng và 24.782 đồng/USD.

Đồng USD tại Vietcombank xuống ngưỡng 23.610 đồng/USD (giá bán ra), thấp hơn khoảng 5,1% so với đỉnh 24.888 đồng/USD hôm 25.10.

Theo Vietnamnet